- اخبار فلزات

- تحلیل و پیش بینی

- مقالات

- تالار گفتگو

- راهنمای سایت

- تبلیغات

- خرید اشتراک

- گفتگو با متال آنلاین

خوش آمدید مهمان!

| محصول | قیمت خرید | قیمت فروش |

|---|---|---|

| مس کاتد

16 دی |

1,600,000 |

1,600,000 |

| مس جهانی

16 دی |

13,243 |

13,243 |

| روی جهانی

16 دی |

3,250 |

3,250 |

| سرب جهانی

16 دی |

2,052 |

2,052 |

| آلومینیوم جهانی

16 دی |

3,114 |

3,114 |

| انس طلا جهانی

16 دی |

4,455 |

4,455 |

| انس نقره جهانی

16 دی |

78 |

78 |

| نیکل

16 دی |

17,895 |

17,895 |

| قلع

16 دی |

44,155 |

44,155 |

| نفت برنت

16 دی |

61 |

61 |

| نفت سبک آمریکا

16 دی |

58 |

58 |

به نوشته بلومبرگ، فلزات گران بها به گفته تحلیگران در سال آینده بالاتر خواهند رفت و ما شاهد معاملات طلا به بالاترین رکوردهای قیمتی در سال ۲۰۲۴ هستیم انتظار میرود که فدرال رزرو شروع به کاهش نرخ کند دلار آمریکا ضعیف تر شود تقاضای سرمایه گذاری قویتر و همراه با تداوم خرید بانک مرکزی قیمت طلا بر مدار صعود باشد. طلای معاملاتی در سال جاری بابت تنشهای جغرافیایی و عدم اطمینان اقتصادی به رکورد بالایی رسیده است. ما باور داریم که طلا به عنوان بهشت امن سرمایه گذاری و با توجه به دورنمای نرخ بهره ای ایالات متحده تا سال ۲۰۲۴ قیمتها در سال آینده بالای سطح ۲۰۰۰ دلار باقی بمانند.

افزایش قیمت طلا در میان کاهش نرخ بهره و تنشهای خاورمیانه در چهارمین فصل سال ۲۰۲۳ تقاضا برای داراییهای امن افزایش یافت و انتظار میرود که فدرال رزرو سال آینده نرخ بهره را کاهش دهد پس از شروع بحران اسرائیل و حماس در ۷ اکتبر، قیمت طلا به نزدیکترین نقطه به رکورد قبلی حدود ۲۰۷۵ دلار بر انس در سال ۲۰۲۰ رسید. با اینکه اکنون نگرانیها از گسترش تنش در خاورمیانه کاهش یافته است اما طلا خوب عمل کرده است و در اوایل دسامبر رکوردی جدید ثببت نمود انتظار داریم که قیمتها در سال آینده بالای سطح ۲۰۰۰ دلار باقی بماند زیرا شتاب به سوی طلای جهانی ادامه دارد.

سیاست فدرال رزرو کلید همه چیز

سیاست فدرال رزرو برای آینده قیمتهای طلا در ماههای آینده کلیدی خواهد بود. قدرت دلار آمریکا و سیاستهای بانک مرکزی بر بازار طلا در تمام سال ۲۰۲۳ اثر گذاشته است. نرخهای بالاتر به طور معمول برای طلا محرکی منفی هستند. آخرین داده های آمریکا نشان داد که تورم و بیکاری کاهش یافته اند و اکنون بازارها با احتمال ۵۰ درصدی کاهش نرخ در مارس و با احتمال بالاتری درماه می را پیشبینی می کنند.انتظار است نقطه شروع کاهش نرخ فدرال در ماه میباشد و در کل سال آینده ۱٫۵ درصد کاهش نرخ داشته باشیم و در اوایل سال ۲۰۲۵ ۱ درصد دیگر کاهش را پیش بینی می کنیم.

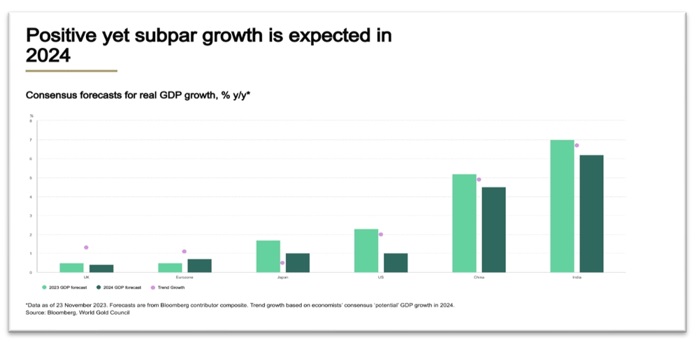

علیرغم برخی از دست اندازها در این مسیر اقتصاد جهانی در سال ۲۰۲۳ به طرز قابل توجهی انعطاف پذیر بود و صحبتها در مورد رکود قریب الوقوع با گذشت زمان کاهش یافت. اکنون اجماع بازار برای سال ۲۰۲۴ با توجه به انتظار رشد مثبت اقتصادی به یک فرود «نرم» اشاره دارد . در کنار کاهش نرخ رشد اقتصادی فعالان بازار همچنین انتظار دارند که تورم به اندازه کافی باید کاهش یابد تا بانکهای مرکزی شروع به کاهش نرخ کند اما این امر متکی بر بسیاری از عوامل خارج از کنترل مستقیم آن ها است.

رکود بعنوان یک گزینه

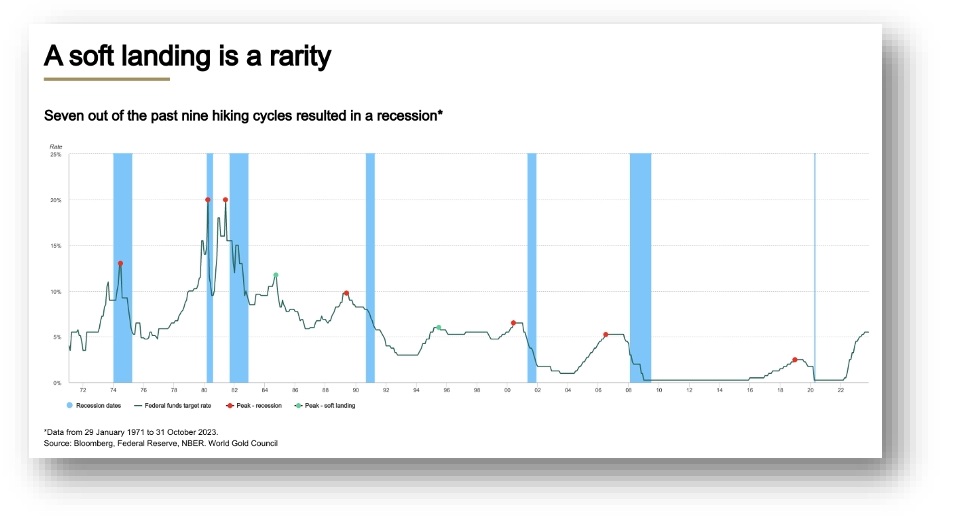

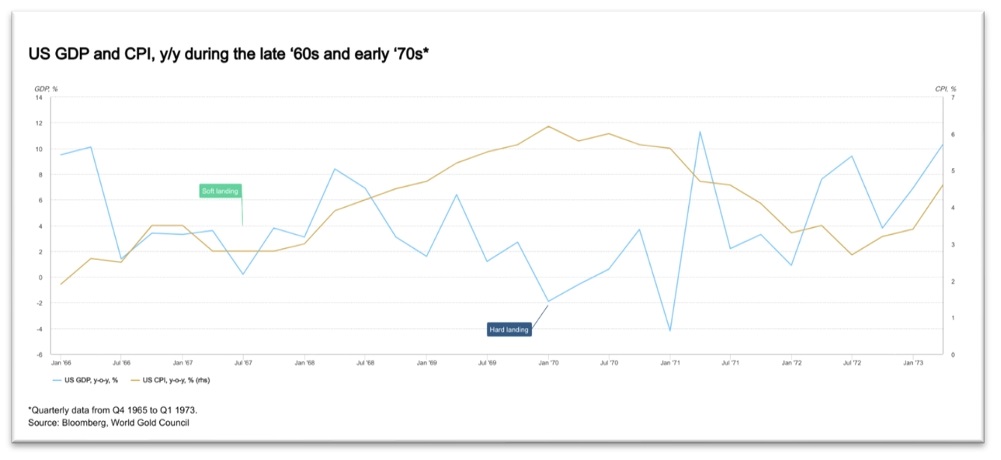

در حالی که انتظارات به نفع فدرال رزرو برای رسیدن به یک فرود نرم است اما در واقعیت کار آسانی نیست. از نظر تاریخی فدرال رزرو تنها دو بار پس از ۹ چرخه انقباض در پنج دهه گذشته فرود نرم را مدیریت کرده است. هفت مورد دیگر با رکود به پایان رسید نمودار (۲) زمانی که نرخ بهره برای مدت طولانی بالا می ماند فشار بر بازارهای مالی و اقتصاد واقعی به طور کلی افزایش می یابد.

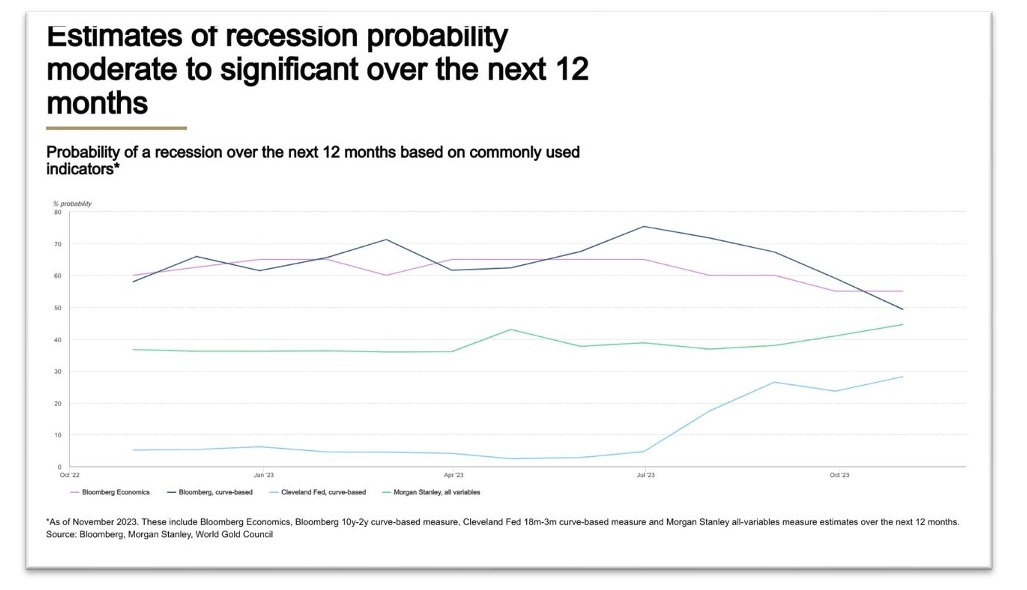

یکی از عوامل تعیین کننده و مهم در مدیریت فرود نرم بازار کار است بیکاری در ایالات متحده همچنان پایین است و برخی از عوامل مانند کمبود نیروی کار و گزارشات قوی شرکت ها در سال ۲۰۲۳ پایدار باقی ماندند اما به صورت تاریخی بارها شاهد تغییرات ناگهانی این شاخص ها بوده ایم به طور کلی رکودهای قبلی در ایالات متحده به طور متوسط بین ۵ تا ۱۳ ماه پس از رسیدن رشد حقوق و دستمزد به همان سطح قبلی شروع شده است. علاوه بر این قانون سام" نشان می دهد که فقط چند ماه با رکود فاصله داریم شاخصهای مختلفی که معمولا دنبال میشوند همچنان با احتمال متوسط تا احتمال بالایی به رکود اشاره میکنند. به طور متوسط این شاخص ها احتمال رکود ۴۵ درصدی اقتصاد را در ۱۲ ماه آینده نشان می دهد.

اگر فدرال رزرو مجبور به افزایش بیشتر نرخ شود و فشار بیشتری بر خانوارها و شرکت ها وارد کند احتمال فرود سخت را همانند اواخر دهه ۱۹۶۰ افزایش میدهد بهر حال احتمال رکود اقتصادی ناچیز نیست. از منظر مدیریت ریسک این امر پشتیبانی قوی بابت تخصیص استراتژیک درصدی از طلا در سبد سهام را فراهم می کند.

تقاضای سرمایه گذاری طلا

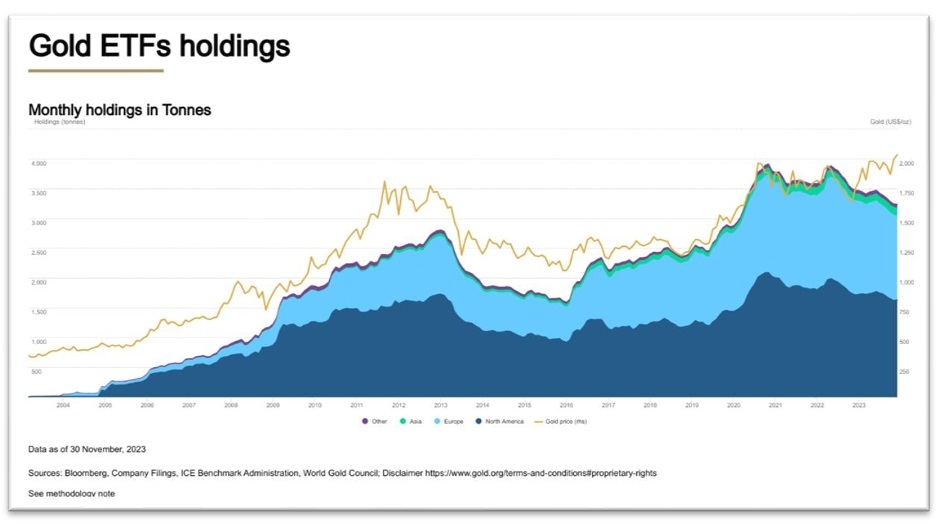

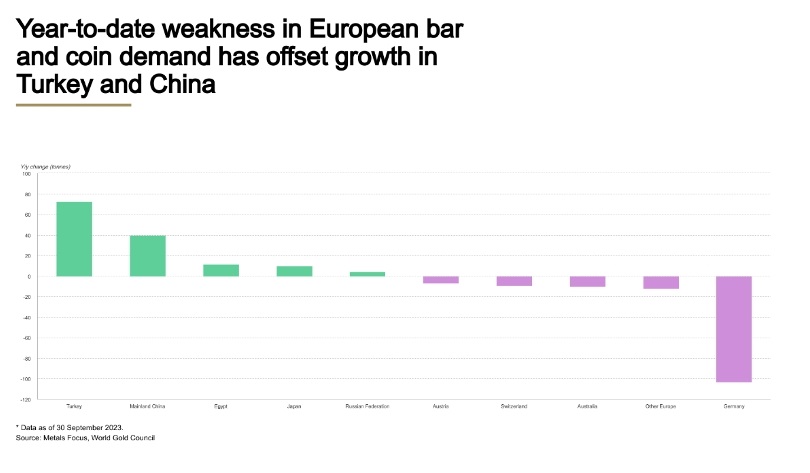

روندهای تقاضا برای طلا تصویر دیگری را نشان میدهد. مجموع داراییها در ETFهای پشتوانه طلا امسال به رغم افزایش قیمت طلا کاهش داشت از ابتدای سال تا ماه نوامبر جریان خروجی جهانی ۱۴ میلیارد دلار بوده است که معادل بالای ۲۳۰ تن طلاست طبق داده های شورای طلای جهان (WGC) بیشتر این معاملات از صندوقهای اروپایی و دیگر مشارکت کننده مهم اروپا و شمال آمریکا بوده است.

در آمریکای شمالی افزایش بازدهی خزانه داری بین ژوئن و اکتبر باعث خروج ۹) میلیارد دلار در آن دوره شد که در بقیه سال ۴) میلیارد دلار بیشتر از ورودیهای ۴ میلیارد دلاری بود و طی ۱۱ ماه گذشته جریان خروجی وجوه اروپایی به ۹ میلیارد دلار رسید دلیل آن افزایش نرخ بهره در اروپا بود که توجه سرمایه گذاران را از طلا منحرف کرد آلمان و بریتانیا نیز بیشترین جریان خروجی سالانه از منطقه را داشتند آسیا تنها منطقه ای است که به لطف ،چین ژاپن و هند جریان ورودی سالانه )۱ میلیارد دلار را تجربه میکند.

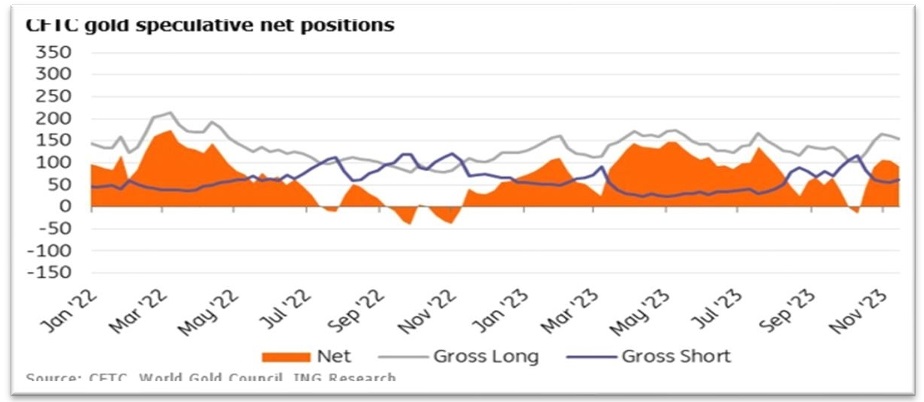

از طرفی با افزایش قیمت اسپات به هنگام شروع بحران اسرائیل و حماس جایگاه خالص خرید که احساسات در بازار طلا را منعکس میکند در نیمه دوم اکتبر به مثبت تبدیل شد. در ۲۹ اکتبر جایگاه خالص COMEX در مقایسه با ماه گذشته ۱۳۷ افزایش یافت که توسط افزایش نگرانی های جغرافیایی حمایت شد. در مقایسه با سالهای ۲۰۱۹ و ۲۰۲۰ جایگاه گیری در امسال هنوز به نظر نیترال است. این نشان میدهد که هنوز فرصت زیادی برای افزودن به مواضع خالص خود توسط مشغولان وجود دارد و احتمالاً در سال ۲۰۲۴ بتوانند قیمتهای طلا را به حداکثر برسانند.

خالص موقعیت خرید که منعکس کننده هیجیانات در بازار طلا است در نیمه دوم اکتبر با افزایش قیمت های نقدی در آغاز درگیری اسرائیل و حماس مثبت شد. موقعیتهای خالص خرید COMEX با افزایش نگرانیهای ژئوپلیتیکی ۱۳۷ درصد نسبت به ماه قبل تا ۲۹ اکتبر افزایش یافت در مقایسه با سالهای ۲۰۱۹ و ۲۰۲۰ موقعیت های امسال همچنان خنثی به نظر می رسد. این نشان می دهد که هنوز پتانسیل بالایی برای سفته بازان وجود دارد که در سال ۲۰۲۴ پوزیشن لانگ بگیرند و قیمت طلا را حتی بالاتر ببرند.

تداوم خرید بانکهای مرکزی

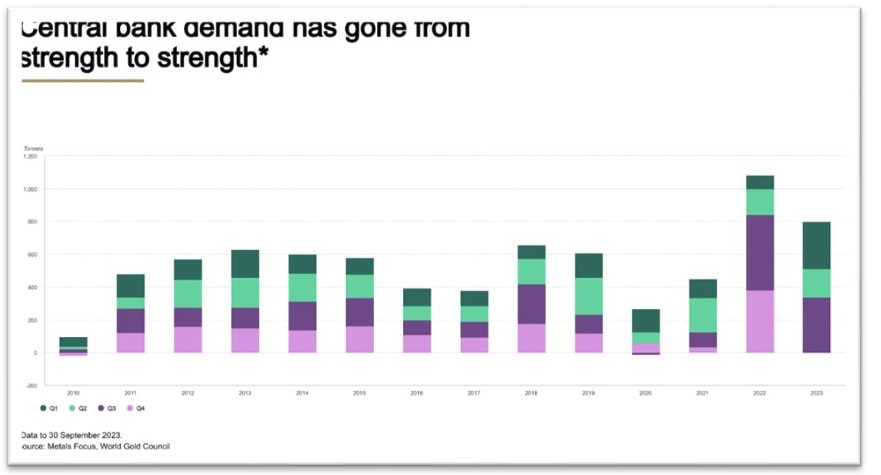

در همین حال بانکهای مرکزی به افزایش ذخایر طلای خود ادامه داده اند بر اساس داده های WGC، بانکهای مرکزی در سه فصل اول سال ۲۰۲۳ حدود ۸۰۰ تن طلا خریداری کرده اند که ۱۴ درصد بیشتر از مدت مشابه سال گذشته است.

این یک رکورد خرید میحسوب میشود نگرانیهای ژئوپلیتیکی بانکهای مرکزی را به افزایش تخصيص به داراییهای مطمئن و اداشت اشتهای سالم بانکهای مرکزی برای طلا نیز ناشی از نگرانی کشورها در مورد تحریمهای روسیه بر داراییهای خارجی پس از تصمیم آمریکا و اروپا برای مسدود کردن داراییهای روسیه و تغییر استراتژیها در مورد ذخایر ارزی است.

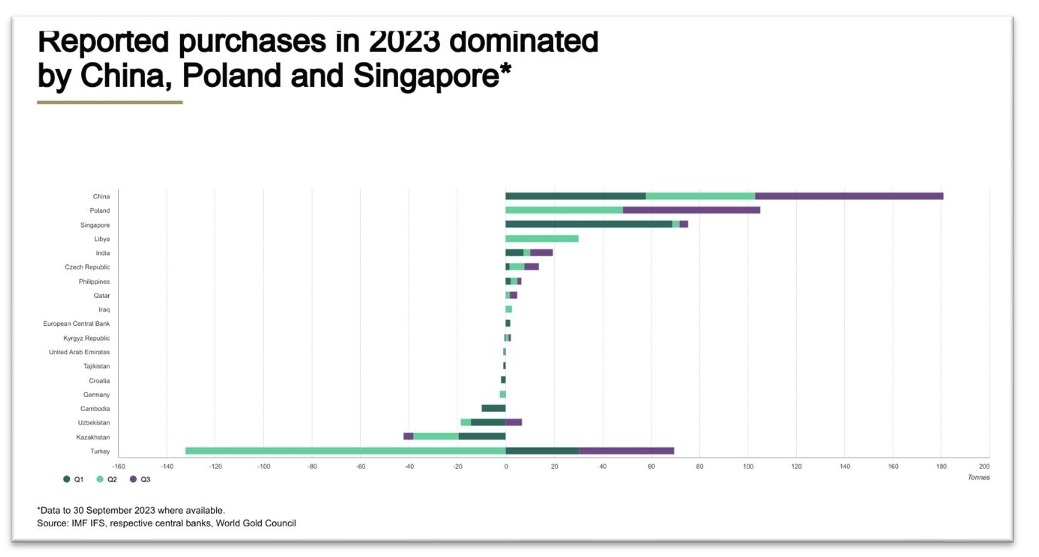

بانک های مرکزی خرید طلای خود را در سه ماهه سوم سال به ۳۳۷ تن افزایش دادند که عمدتاً به دلیل خرید بیشتر از چین ۷۸) تن لهستان ۵۷) تن ترکیه (۳۹) تن و هند (۹) تن بود. چین بزرگترین خریدار طلا در سال جاری بوده است. بانک خلق چین در سال جاری ۱۸۱ تن طلا خریداری کرده است که ذخایر طلا خود را به ۲۱۹۲ تن معادل ۴ درصد کل ذخایر رسانده است.

این اشتهای سیری ناپذیر به قیمت طلا کمک کرده است تا در بیشتر ایام سال با افزایش بازده اوراق قرضه و دلار قوی مقابله کند. طلا در مواقع بی ثباتی جذاب تر میشود و تقاضا در دو سال گذشته افزایش یافته است. سال گذشته بانکهای مرکزی جهانی رکورد خرید ۱۱۳۶ تن طلا را در مقایسه با ۴۵۰ تن طلا در سال ۲۰۲۱ خریداری کردند که بیشتر ناشی از فرار به سمت داراییهای ایمن تر در بحبوحه افزایش تورم بود. سال گذشته نه تنها سیزدهمین سال متوالی خرید خالص بود بلکه بالاترین سطح تقاضای سالانه ثبت شده از سال ۱۹۵۰ بود.

ما انتظار داریم بانکهای مرکزی به دلیل تنشهای ژئوپلیتیکی و جو اقتصادی جهانی خریدار باقی بمانند و در سال ۲۰۲۴ به خریدهای سال گذشته نزدیک یا از آن فراتر روند امسال سالی با برگزاری انتخابات بزرگ در سراسر جهان از جمله در ایالات متحده اتحادیه اروپا هند و تایوان نیاز سرمایه گذاران به پوشش ریسک پرتفوی احتمالاً بیشتر از حد معمول خواهد بود. ادامه خرید بانک مرکزی در بحبوحه تقاضای سرمایه گذاری قوی تر طلا را در سال ۲۰۲۴ افزایش خواهد داد.

معتقدیم که قیمت طلا تا سال ۲۰۲۴ در بحبوحه کاهش ارزش دلار آمریکا افزایش خواهد یافت. خطر تشدید تنشها در خاورمیانه نیز عامل صعودی ارزش طلا می شود.

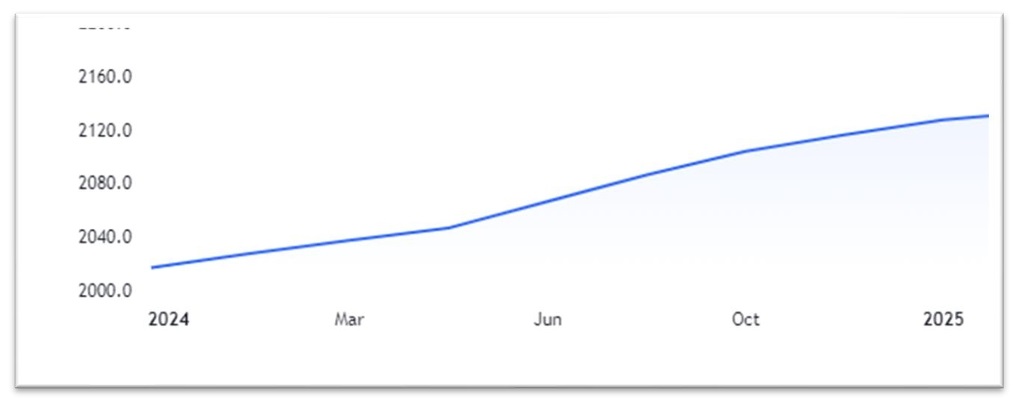

انتظار است که قیمت طلا در سال آینده به بالاترین حد خود برسد و رکورد سقف قبلی را بزند و به طور میانگین در فصل چهارم به ۲۱۰۰ دلار در هر هر انس برسد با میانگین ۲۰۳۱ دلار در هر اونس در سال ۲۰۲۴ با این فرض که فدرال رزرو در سه ماهه دوم سال آینده شروع به کاهش نرخ بهره

خواهد کرد و دلار ضعیف می شود.

نمودار منحنی آتی طلا

منحنی قراردادهای آتی طلا در زیر میتواند به شما کمک کند تا درک کنید که خرید قرارداد در حال حاضر چقدر منطقی است و ممکن است در آینده چه هزینه ای داشته باشد با نشان دادن رابطه بین قیمت قرارداد و زمان سررسید آن قیمت فعلی کالا را بر اساس پیشنهاد و درخواست احتمالی آتی نشان می دهد.

نتیجه گیری

طلا در سال ۲۰۲۳ قوی بود و در میان نرخ بهره بالا عملکرد بهتری نسبت به کومدیتی ها، اوراق قرضه و بیشتر بازارهای سهام داشت اجماع بازار یک فرود(نرم) را در ایالات متحده پیش بینی می کند که بر اقتصاد جهانی نیز تأثیر مثبت میگذارد از لحاظ تاریخی شرایط فرود نرم برای طلا جذابیت خاصی نداشته است که منجر به بازدهی خنثی تا کمی منفی میشود.

اما هر چرخه متفاوت است. این بار تشدید تنشهای ژئوپلیتیکی در یک سال انتخاباتی کلیدی برای بسیاری از اقتصادهای بزرگ همراه با ادامه خرید بانک مرکزی میتواند حمایت بیشتری برای طلا فراهم کند. علاوه بر این احتمال اینکه فدرال رزرو اقتصاد ایالات متحده را به سمت فرودی امن با نرخ های بهره بالاتر از پنج درصد هدایت کند به هیچ وجه قطعی نیست و سناریوی یک رکود جهانی هنوز روی میز است. این امر باید بسیاری از سرمایه گذاران را تشویق کند که به دنبال کاهش ریسک سرمایه گذاری خود باشند و از داراییهای کم ریسک مانند طلا را در پرتفوی خود نگه دارند.